第九章 2019-2021年伴随诊断行业发展分析

9.2 伴随诊断市场分析

9.2.2 市场发展规模

体外诊断,即IVD(In Vitro Diagnosis),是指在人体之外,通过对人体样本(血液、体液、组织等)进行检测而获取临床诊断信息,进而判断疾病或机体功能的产品和服务。

体外诊断与检验医学构成了既相互区别又相互紧密联系的有机整体。体外诊断是检验医学的“工具”和“兵器”,同时检验医学是体外诊断行业的“用户”和“市场”,两者的共同目的是实施体外诊断。临床诊断信息的80%左右来自体外诊断,而其费用占医疗费用不到20%。体外诊断已经成为人类疾病预防、诊断、治疗日益重要的组成部分,是保障人类健康与构建和谐社会日益重要的组成部分。

体外诊断产品主要由诊断设备(仪器)和诊断试剂构成。根据我国国家食品药品监督管理局(SFDA)的《医疗器械分类目录》标准,体外诊断设备属于临床检验分析仪器类。

从20世纪70年代我国迎来生育高峰开始,我国的体外诊断行业开始了高速发展,伴随着我国人口的增长与经济的腾飞,20世纪90年代时我国的体外诊断行业的发展速度空前。

而在21世纪以来,中国体外诊断的发展进入第四次工业革命的新里程碑。第四次工业革命,推动了体外诊断向着智能化发展。以互联网大数据、人工机器人、3D打印等技术为核心的智能化趋势给体外诊断产业带来了新机遇、新理念,实验室从自动化向信息化、智能化、“绿色实验室”方向逐步发展。

近年来,国家重视生物技术及其产业化的发展,包括体外诊断在内的生物产业因此获得政府全方位的政策扶持,在产业形势整体向好的背景下,体外诊断行业也在产业发展浪潮中获益。

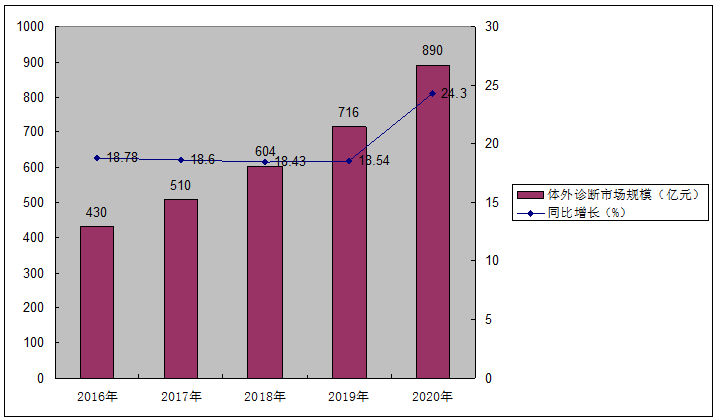

2016-2020年,我国体外诊断市场规模持续扩大,根据《中国医疗器械蓝皮书(2021)》统计数据显示,2020年,我国体外诊断市场规模达890亿元。随着技术的创新、人口老龄化、保险覆盖率及支出不断增加以及收入增长等驱动因素推动中国体外诊断行业的不断增长。

2016-2020年我国体外诊断市场规模分析

从我国体外诊断行业企业市场竞争格局来看,外资企业占据了主导地位,2020年国内体外诊断市场中,罗氏、西门子、雅培等外资企业市场占比较大,市场竞争较为激烈。

我国体外诊断市场竞争格局

|

|

|

|

|

|

|

|

|

我国体外诊断行业市场集中度较高

从市场集中度来看,我国体外诊断行业的市场集中度较高,属于多寡头竞争市场。行业整体CR3为30%,CR4达到了41%。

免疫诊断领域大部分市场由国外品牌占据

体外诊断行业细分领域较多,不同领域的企业竞争格局也有所差别,以目前最为常用、规模最大的生化诊断试剂、免疫诊断试剂和分子诊断试剂来看,目前生化诊断试剂和分子诊断试剂领域均以国内企业为主,而免疫诊断试剂市场方面,国外品牌占据主导。

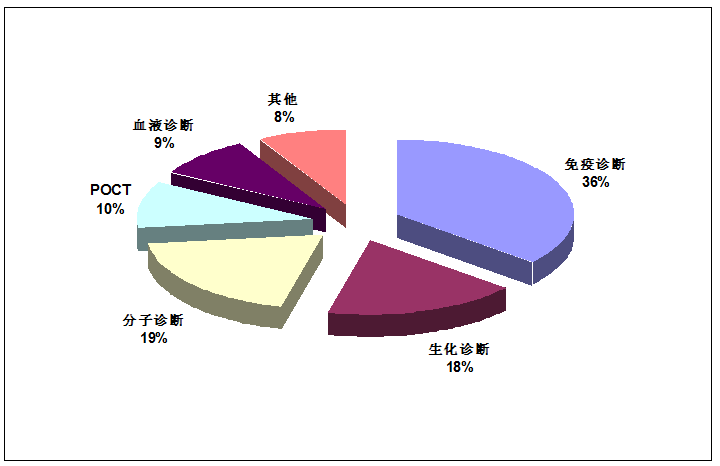

根据临床医学检验项目所用技术的不同,体外诊断产品可分为临床生化、免疫诊断、血糖检测、血液学、微生物学、分子诊断等类别,其中临床生化、免疫诊断和分子诊断代表了目前临床应用中的主流技术。在中国,免疫诊断产品市场占比最高,且近年增速明显高于行业增速,排在第二位的是生化诊断产品。2020年,我国体外诊断市场中,免疫诊断占比约为36%,生化诊断18%,分子诊断19%,及时诊断10%,血液诊断9%。

我国体外诊断市场结构分布图

总的来说,目前我国体外诊断市场正在逐步向好发展,部分领域如分子诊断等已基本完成国产化,但高端市场仍旧由国际巨头企业占据。