报告简介

一、概述

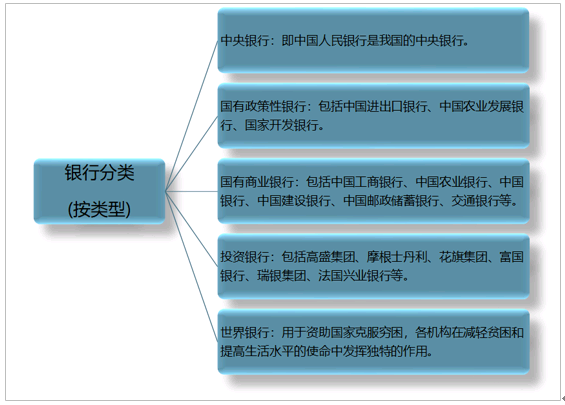

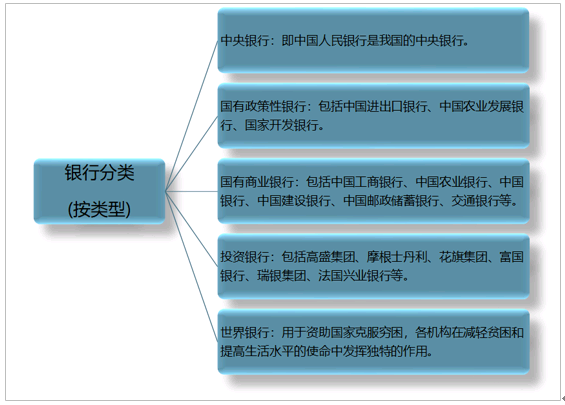

银行(Bank),是依法成立的经营货币信贷业务的金融机构,是商品货币经济发展到一定阶段的产物。银行是金融机构之一,银行按类型分为:中央银行、政策性银行、商业银行、投资银行、世界银行,它们的职责各不相同。

银行分类

二、发展现状

自改革开放后,银行走上高速发展快车道,其作为一国经济重要金融机构,作用不可代替。银行的支付中介、信用中介、全面金融服务、信用创造等功能,对于国民经济发展具有重要作用。近年来中国银行业金融机构总资产持续增长,2019年中国银行业金融机构总资产达32779914亿元,较2018年增加了2342970亿元;2020年1-10月中国银行业金融机构总资产为29880242.8亿元。在中国经济快速发展与持续增长过程中,银行业也得到了长久的发展。

2020年1-10月中国商业银行总资产为24749946亿元;大型商业银行总资产为11812558亿元;股份制商业银行总资产为5413720亿元;农村金融机构总资产为3980956亿元;城市商业银行总资产为3908661亿元;其他类金融机构总资产为4764348亿元。

在中国银行业金融机构资产增长的同时,负债也在增加,2019年中国银行业金融机构总负债达30022443亿元,较2018年增加了2045558亿元;2020年1-10月中国银行业金融机构总负债为27330349.8亿元。

2020年1-10月中国商业银行总负债为22722968亿元;大型商业银行总负债为10813098亿元;股份制商业银行总负债为4982034亿元;农村金融机构总负债为3674717亿元;城市商业银行总负债为3614025亿元;其他类金融机构总负债为4246476亿元。

中国银行卡消费量持续增长,2019年中国银行卡消费量达1587.9亿笔,较2018年增加了604.56亿笔;2020年1-9月中国银行卡消费量为1231亿笔。

随着银行卡消费量增长,银行卡消费金额也在持续增加,2019年中国银行卡消费金额达117.2万亿元,较2018年增加了24.39万亿元,同比增长率达26.29%;2020年1-9月中国银行卡消费金额为84.6万亿元。

三、市场竞争格局

中国银行业主要上市企业有平安银行、浦发银行、兴业银行、华夏银行、光大银行、农业银行、中信银行、招商银行、民生银行、建设银行、工商银行等。

2019年平安银行总资产为3.939万亿元,较2018年增加了0.52万亿元;浦发银行总资产为7.006万亿元,较2018年增加了0.716万亿元;兴业银行总资产为7.146万亿元,较2018年增加了0.434万亿元;华夏银行总资产为3.021万亿元,较2018年增加了0.34万亿元;光大银行总资产为4.733万亿元,较2018年增加了0.376万亿元;农业银行总资产为24.88万亿元,较2018年增加了2.27万亿元;中信银行总资产为6.75万亿元,较2018年增加了0.683万亿元;招商银行总资产为7.417万亿元,较2018年增加了0.671万亿元;民生银行总资产为6.682万亿元,较2018年增加了0.687万亿元;建设银行总资产为25.44万亿元,较2018年增加了2.22万亿元;工商银行总资产为30.11万亿元,较2018年增加了2.41万亿元。

2019年平安银行负债为3.626万亿元,较2018年增加了0.447万亿元;浦发银行负债为6.445万亿元,较2018年增加了0.634万亿元;兴业银行负债为6.596万亿元,较2018年增加了0.357万亿元;华夏银行负债为2.751万亿元,较2018年增加了0.289万亿元;光大银行负债为4.347万亿元,较2018年增加了0.312万亿元;农业银行负债为22.92万亿元,较2018年增加了1.99万亿元;中信银行负债为6.218万亿元,较2018年增加了0.604万亿元;招商银行负债为6.8万亿元,较2018年增加了0.598万亿元;民生银行负债为6.151万亿元,较2018年增加了0.587万亿元;建设银行负债为23.2万亿元,较2018年增加了1.97万亿元;工商银行负债为27.42万亿元,较2018年增加了2.07万亿元。

2019年平安银行营业总收入为1380亿元,较2018年增加了213亿元;浦发银行营业总收入为1907亿元,较2018年增加了198亿元;兴业银行营业总收入为1813亿元,较2018年增加了230亿元;华夏银行营业总收入为847亿元,较2018年增加了125亿元;光大银行营业总收入为1328亿元,较2018年增加了226亿元;农业银行营业总收入为6273亿元,较2018年增加了287亿元;中信银行营业总收入为1876亿元,较2018年增加了227亿元;招商银行营业总收入为2697亿元,较2018年增加了211亿元;民生银行营业总收入为1804亿元,较2018年增加了236亿元;建设银行营业总收入为7056亿元,较2018年增加了467亿元;工商银行营业总收入为8552亿元,较2018年增加了814亿元。

2019年工商银行总资产占中国银行业金融机构总资产的0.92%;建设银行总资产占中国银行业金融机构总资产的0.78%;农业银行总资产占中国银行业金融机构总资产的0.76%;招商银行总资产占中国银行业金融机构总资产的0.23%;兴业银行总资产占中国银行业金融机构总资产的0.22%;浦发银行总资产占中国银行业金融机构总资产的0.21%;中信银行总资产占中国银行业金融机构总资产的0.21%;民生银行总资产占中国银行业金融机构总资产的0.20%;光大银行总资产占中国银行业金融机构总资产的0.14%;平安银行总资产占中国银行业金融机构总资产的0.12%;华夏银行总资产占中国银行业金融机构总资产的0.09%。

2019年工商银行、建设银行、农业银行、招商银行、兴业银行、浦发银行、中信银行、民生银行、光大银行、平安银行和华夏银行十一家上市企业银行总资产占中国银行业金融机构总资产的3.88%,2019年中国银行业企业市场占有率非常小,市场竞争非常激烈。

四、未来发展趋势

未来中国银行业发展主要包含五个方面:1、我国银行业将会发生管理机构上的改变。2、我国银行业将会更进一步加强特色化。3、我国银行业将会使自身国际化水平得到提升。4、我国银行业会将金融创新作为发展主要动力。5、我国银行业将会实施全面风险管理。

中国银行业未来发展趋势

本公司出品的研究报告首先介绍了中国银行行业市场发展环境、银行行业整体运行态势等,接着分析了中国银行行业市场运行的现状,然后介绍了银行行业市场竞争格局。随后,报告对银行行业做了重点企业经营状况分析,最后分析了中国银行行业发展趋势与投资预测。您若想对银行行业产业有个系统的了解或者想投资中国银行行业,本报告是您不可或缺的重要工具。

本研究报告数据主要采用国家统计数据,海关总署,问卷调查数据,商务部采集数据等银行。其中宏观经济数据主要来自国家统计局,部分行业统计数据主要来自国家统计局及市场调研数据,企业数据主要来自于国统计局规模企业统计银行及证券交易所等,价格数据主要来自于各类市场监测银行。

报告目录

2021-2025年中国银行业调研及产业发展趋势研究预测报告

第一章 2018-2020年国际银行业分析

1.1 2018-2020年全球银行业运行状况分析

1.2 美国

1.3 欧洲

1.4 日本

1.5 英国

1.6 其他国家

第二章 2018-2020年中国银行业发展环境分析

2.1 经济环境

2.1.1 宏观经济概况

2.1.2 对外经济分析

2.1.3 全国税收收入

2.1.4 固定资产投资

2.1.5 经济发展预测

2.2 货币市场

2.2.1 社会融资规模

2.2.2 货币统计数据

2.2.3 跨境人民币业务

2.2.4 人民币变动走势

2.2.5 居民贷款规模

2.3 社会环境

2.3.1 社会消费规模

2.3.2 居民收入水平

2.3.3 居民消费水平

2.3.4 消费市场特征

2.4 财政环境

2.4.1 财政政策发展特点

2.4.2 财政政策推动效果

2.4.3 财政预算收支安排

2.5 新冠疫情影响

2.5.1 行业总体影响

2.5.2 信贷业务影响

2.5.3 资产质量影响

2.5.4 其他业务影响

第三章 2018-2020年中国银行业发展分析

3.1 2018-2020年中国银行业发展综述

3.1.1 行业体系结构

3.1.2 行业发展现状

3.1.3 完善监管体系

3.1.4 经营结构优化

3.1.5 客户服务需求

3.1.6 行业布局优化

3.2 2018-2020年中国银行业市场运行状况

3.2.1 行业主体规模

3.2.2 行业运行状况

3.2.3 账户开立情况

3.2.4 服务网点规模

3.2.5 海外业务布局

3.3 银行业上市公司运行状况分析

3.3.1 上市公司规模

3.3.2 上市公司分布

3.3.3 经营状况分析

3.3.4 盈利能力分析

3.3.5 营运能力分析

3.3.6 成长能力分析

3.4 2018-2020年中国银行业发展政策分析

3.4.1 贷款损失准备通知

3.4.2 行业重要政策回顾

3.4.3 行业监管相关政策

3.4.4 资本管理支持政策

3.4.5 流动性风险政策

3.4.6 融资支持政策分析

3.4.7 行业货币政策趋势

3.5 中国银行业改革发展分析

3.5.1 银行业改革阶段历程

3.5.2 供给侧结构性改革

3.5.3 商业银行改革路径

3.5.4 农村金融改革发展

3.5.5 混业竞争改革发展

3.5.6 利率化市场改革

3.5.7 银行转型发展建议

3.6 中国银行业对外开放发展分析

3.6.1 金融开放政策

3.6.2 金融开放成就

3.6.3 金融开放事件

3.7 中国银行业存在的问题与对策

3.7.1 经营模式问题

3.7.2 行业挑战分析

3.7.3 科学发展战略

3.7.4 金融科技发展

3.7.5 行业发展建议

第四章 2018-2020年银行主要业务发展分析

4.1 资产业务

4.1.1 商业银行资产业务种类

4.1.2 中国银行贷款主要种类

4.1.3 银行资产业务发展态势

4.1.4 银行资产管理业务转型

4.1.5 银行信贷资产风险分析

4.2 负债业务

4.2.1 负债业务的概念和构成

4.2.2 中央银行负债业务概述

4.2.3 商业银行负债产品介绍

4.2.4 商业银行主动负债业务

4.2.5 银行负债业务规模分析

4.2.6 银行负债业务转型重点

4.2.7 银行负债业务转型挑战

4.2.8 银行负债业务转型方向

4.2.9 银行负债风险防范措施

4.3 中间业务

4.3.1 银行中间业务相关概述

4.3.2 银行中间业务特点分析

4.3.3 银行中间业务发展作用

4.3.4 银行中间业务收入状况

4.3.5 商业银行中间业务问题

4.3.6 商业银行中间业务建议

4.3.7 银行中间业务发展思路

第五章 2018-2020年银行其他热点业务分析

5.1 票据业务

5.1.1 票据业务基本概述

5.1.2 票据业务发展历程

5.1.3 票据业务重要事件

5.1.4 票据业务规模状况

5.1.5 票据业务经营状况

5.1.6 票据细分业务发展

5.1.7 票据业务运营特点

5.1.8 票据业务盈利模式

5.1.9 票据业务面临挑战

5.1.10 标准化票据的影响

5.1.11 票据业务风险防范

5.1.12 票据业务发展趋势

5.2 网上银行业务

5.2.1 网上银行业务种类

5.2.2 网上银行发展历程

5.2.3 网上银行市场规模

5.2.4 手机银行交易规模

5.2.5 网上银行业务必要性

5.2.6 互联网金融影响分析

5.2.7 网上银行发展问题

5.2.8 网上银行发展对策

5.2.9 网络银行发展趋势

5.2.10 手机银行发展趋势

5.3 银行卡业务

5.3.1 银行卡业务发展背景

5.3.2 银行卡业务发展历程

5.3.3 银行卡业务运行状况

5.3.4 银行卡业务发展特点

5.3.5 信用卡发卡规模分析

5.3.6 信用卡业务经营现状

5.3.7 银行卡业务面临挑战

5.3.8 银行卡业务创新分析

5.3.9 银行卡业务发展对策

5.4 国际业务

5.4.1 国际业务基本介绍

5.4.2 国际业务面临挑战

5.4.3 金融科技应用分析

5.4.4 国际业务转型发展

5.4.5 国际业务风险分析

5.4.6 国际业务发展建议

第六章 2018-2020年中国银行业竞争分析

6.1 中国上市银行竞争力比较分析

6.1.1 总体发展状况

6.1.2 经营表现分析

6.1.3 资产组合对比

6.1.4 负债结构对比

6.1.5 资本管理对比

6.2 中国商业银行竞争综合分析

6.2.1 银行业企业排名

6.2.2 差异化竞争态势

6.2.3 银行IT业务竞争

6.2.4 私人银行业竞争

6.2.5 金融科技业务竞争

6.2.6 存款价格竞争特点

6.2.7 存款价格竞争原因

6.2.8 商业银行应对策略

6.3 互联网时代商业银行竞争分析

6.3.1 商业银行面临挑战

6.3.2 商业银行发展契机

6.3.3 商业银行竞争障碍

6.3.4 商业银行竞争策略

第七章 2018-2020年中国银行不良资产分析

7.1 商业银行不良资产综述

7.1.1 商业银行不良资产概述

7.1.2 商业银行不良资产特点

7.1.3 商业银行不良贷款规模

7.1.4 商业银行不良贷款率

7.1.5 商行银行资产质量状况

7.1.6 不良资产问题主要特征

7.1.7 不良资产处置问题分析

7.1.8 不良资产化解主要挑战

7.1.9 不良资产化解应对之策

7.2 商业银行不良资产证券化分析

7.2.1 不良资产证券化发展阶段

7.2.2 证券化处置不良资产优点

7.2.3 不良资产证券化运行分析

7.2.4 不良资产证券化发行情况

7.2.5 不良资产证券化发行机构

7.2.6 不良资产证券化交易情况

7.2.7 不良资产证券化存续期情况

7.2.8 不良资产证券化试点启动

7.2.9 不良资产证券化发展展望

7.2.10 不良资产证券化发展建议

7.3 中国商业银行不良资产的形成原因

7.3.1 信贷管理不完善

7.3.2 法律法规不健全

7.3.3 社会信用不完善

7.3.4 金融监管力度不足

7.3.5 宏观政策有所倾斜

7.3.6 政府的不合理干预

7.4 中国商业银行不良资产的应对措施

7.4.1 减少政府行政干预

7.4.2 强化金融监管制度

7.4.3 健全金融法律体系

7.5 中国商业银行不良资产处置存在的问题和对策

7.5.1 市场发展情况严重

7.5.2 市场经济规划缺位

7.5.3 资本市场不够发达

7.5.4 法律体系有待完善

7.5.5 处置方法创新探索

7.5.6 “互联网+”处置模式

第八章 2018-2020年外资银行在中国的发展

8.1 中国银行业对外开放分析

8.1.1 对外开放总体评述

8.1.2 对外开放相关政策

8.1.3 对外开放发展态势

8.1.4 监管基本框架分析

8.2 外资银行在华发展综述

8.2.1 进入途径分析

8.2.2 进入特点分析

8.2.3 对华银行冲击

8.2.4 对华银行利益

8.3 2018-2020年外资银行在华发展现状

8.3.1 外资银行发展历程

8.3.2 外资银行发展背景

8.3.3 外资银行资产规模

8.3.4 在华外资银行名单

8.3.5 外资银行营业机构

8.3.6 外资银行来源国分布

8.3.7 外资银行区域布局

8.3.8 外资银行业务分析

8.4 2018-2020年外商独资银行在华经营情况

8.4.1 外商独资银行资产及负债

8.4.2 外商独资银行资本充足率

8.4.3 外商独资银行不良贷款

8.4.4 外商独资银行利润情况

8.4.5 外商独资银行贷款结构

8.4.6 外商独资银行存款结构

8.4.7 外商独资银行存贷比

8.4.8 外商独资银行流动性

8.5 2018-2020年外资银行在华创新行为分析

8.5.1 外资银行技术创新

8.5.2 外资银行业务创新

8.5.3 外资银行投资创新

8.6 我国银行业面对外资银行的对策

8.6.1 外资银行层面

8.6.2 中资银行层面

8.6.3 监管机构层面

8.6.4 地方政府层面

第九章 2017-2020年国有商业银行运营状况分析

9.1 中国银行

9.1.1 企业发展概况

9.1.2 数字银行建设

9.1.3 战略合作动态

9.1.4 经营效益分析

9.1.5 业务经营分析

9.1.6 财务状况分析

9.1.7 核心竞争力分析

9.1.8 公司发展战略

9.1.9 未来前景展望

9.2 中国农业银行

9.2.1 企业发展概况

9.2.2 银行智慧转型

9.2.3 银校合作动态

9.2.4 经营效益分析

9.2.5 业务经营分析

9.2.6 财务状况分析

9.2.7 核心竞争力分析

9.2.8 未来前景展望

9.3 中国工商银行

9.3.1 企业发展概况

9.3.2 疫情期间服务

9.3.3 支持湖北战略

9.3.4 经营效益分析

9.3.5 业务经营分析

9.3.6 财务状况分析

9.3.7 核心竞争力分析

9.3.8 公司发展战略

9.3.9 未来前景展望

9.4 中国建设银行

9.4.1 企业发展概况

9.4.2 5G+智能银行

9.4.3 乡村金融振兴

9.4.4 经营效益分析

9.4.5 业务经营分析

9.4.6 财务状况分析

9.4.7 公司发展战略

9.4.8 未来前景展望

9.5 交通银行

9.5.1 企业发展概况

9.5.2 融合科创制造

9.5.3 经营效益分析

9.5.4 业务经营分析

9.5.5 财务状况分析

9.5.6 核心竞争力分析

9.5.7 未来前景展望

9.6 邮政储蓄银行

9.6.1 企业发展概况

9.6.2 银行资本布局

9.6.3 战略合作动态

9.6.4 经营效益分析

9.6.5 业务经营分析

9.6.6 财务状况分析

9.6.7 核心竞争力分析

9.6.8 公司发展战略

9.6.9 未来前景展望

第十章 2017-2020年股份制银行运营状况分析

10.1 招商银行

10.1.1 企业发展概况

10.1.2 改革创新节点

10.1.3 数字银行建设

10.1.4 经营效益分析

10.1.5 业务经营分析

10.1.6 财务状况分析

10.1.7 核心竞争力分析

10.1.8 公司发展战略

10.1.9 未来前景展望

10.2 平安银行

10.2.1 企业发展概况

10.2.2 战略合作动态

10.2.3 经营效益分析

10.2.4 业务经营分析

10.2.5 财务状况分析

10.2.6 核心竞争力分析

10.2.7 公司发展战略

10.2.8 未来前景展望

10.3 民生银行

10.3.1 企业发展概况

10.3.2 战略合作动态

10.3.3 金融云服务布局

10.3.4 经营效益分析

10.3.5 业务经营分析

10.3.6 财务状况分析

10.3.7 公司发展战略

10.3.8 未来前景展望

10.4 浦发银行

10.4.1 企业发展概况

10.4.2 研究中心成立

10.4.3 助力区域建设

10.4.4 经营效益分析

10.4.5 业务经营分析

10.4.6 财务状况分析

10.4.7 核心竞争力分析

10.4.8 公司发展战略

10.4.9 未来前景展望

10.5 华夏银行

10.5.1 企业发展概况

10.5.2 数字银行转型

10.5.3 企业战略合作

10.5.4 经营效益分析

10.5.5 业务经营分析

10.5.6 财务状况分析

10.5.7 核心竞争力分析

10.5.8 公司发展战略

10.5.9 未来前景展望

10.6 中信银行

10.6.1 企业发展概况

10.6.2 数字银行建设

10.6.3 经营效益分析

10.6.4 业务经营分析

10.6.5 财务状况分析

10.6.6 核心竞争力分析

10.6.7 未来前景展望

第十一章 2018-2020年其他银行现状分析

11.1 民营银行

11.1.1 民营银行基本情况

11.1.2 民营银行资产规模

11.1.3 民营银行利润规模

11.1.4 民营银行竞争优势

11.1.5 民营银行发展劣势

11.1.6 民营银行发展困境

11.1.7 民营银行发展建议

11.1.8 民营银行发展方向

11.2 政策性银行

11.2.1 政策性银行基本概念

11.2.2 进出口银行经营状况

11.2.3 国家开发银行经营状况

11.2.4 农业发展银行经营状况

11.2.5 政策性银行优惠措施

11.2.6 政策性银行专项债规模

11.2.7 政策性银行存在问题

11.2.8 政策性银行改革措施

11.3 农村信用社

11.3.1 机构基本概述

11.3.2 发展意义分析

11.3.3 机构改革历程

11.3.4 机构改革成效

11.3.5 普惠金融政策

11.3.6 机构发展成就

11.3.7 发展存在问题

11.3.8 体制改革建议

11.3.9 发展措施建议

第十二章 中国银行业投资分析

12.1 2018-2020年银行业投资状况分析

12.1.1 全球银行业并购态势

12.1.2 国外银行业投资动态

12.1.3 国内银行业投资环境

12.1.4 国内银行业技术投资

12.1.5 国内银行业投资动态

12.2 中国银行业投资特性分析

12.2.1 盈利特征

12.2.2 进入壁垒

12.2.3 退出壁垒

12.3 中国银行业投资机会分析

12.3.1 投资价值

12.3.2 投资机遇

12.3.3 投资方向

12.3.4 理财投资

12.4 中国银行业风险及投资策略

12.4.1 信用风险

12.4.2 流动性风险

12.4.3 声誉风险

12.4.4 市场风险

12.4.5 合规风险

12.4.6 操作风险

12.4.7 信息科技风险

12.4.8 应对策略

第十三章 2021-2025年银行业发展趋势及前景分析

13.1 世界银行业的发展趋势分析

13.1.1 行业运行趋势

13.1.2 投资银行趋势

13.1.3 零售银行趋势

13.1.4 银行经营前景

13.1.5 资产质量趋势

13.1.6 技术发展趋势

13.2 中国银行业发展趋势分析

13.2.1 行业总体经营展望

13.2.2 上市银行发展趋势

13.2.3 中小银行发展重点

13.2.4 银行资产质量展望

13.2.5 开放银行模式展望

13.2.6 金融科技创新融合

13.3 2021-2025年中国银行业预测分析

附录

附录一:中华人民共和国商业银行法

附录二:中华人民共和国中国人民银行法

附录三:中华人民共和国银行业监督管理法

图表目录

图表1 2004-2019年全球金融市场波动性指数(VIX,月均值)

图表2 2020年全球金融市场主要指标变动

图表3 全球重要金融监管政策

图表4 2019-2020年部分金融监管政策及其影响

图表5 2020年世界银行资产规模排名全球十大银行资产排名

图表6 各类型资本的定义

图表7 2005-2019年银行业整体的核心一级资本充足率变化

图表8 2000-2018年美国银行业不良率变化

图表9 2000-2019年美国银行业存款占总负债的比例变化

图表10 2007-2019年房地产相关资产占美国商业银行总资产占比变化

图表11 2018-2019年英国五大行资产规模变化情况

图表12 2019年英国五大行净利润

图表13 2019年英国五大行主要监管指标

图表14 2020年泰国主要银行业发展现状

图表15 2014-2018年国内生产总值及其增长速度

图表16 2014-2018年三次产业增加值占国内生产总值比重

图表17 2019年GDP初步核算数据

图表18 2014-2018年货物进出口总额

图表19 2018年货物进出口总额及其增长速度

图表20 2018年主要商品出口数量、金额及其增长速度

图表21 2018年主要商品进口数量、金额及其增长速度

图表22 2018年对主要国家和地区货物进出口金额、增长速度及其比重

图表23 2014-2018年三次产业投资占固定资产投资(不含农户)比重

图表24 2018年分行业固定资产投资(不含农户)增长速度

图表25 2018年固定资产投资新增主要生产与运营能力

图表26 2019年固定资产投资(不含农户)同比增速

图表27 2019年固定资产投资(不含农户)主要数据

图表28 2007-2019年居民各项贷款同比增速

图表29 2018年全国社会消费品零售总额月度同比增长

图表30 2018年社会消费品零售总额主要数据

图表31 2018-2019年社会消费品零售总额增速(月度同比)

图表32 2018年与2017年居民人均可支配收入平均数与中位数对比

图表33 2018-2019年全国居民人均可支配收入平均数与中位数

图表34 2020年上半年居民人均可支配收入平均数与中位数

图表35 2018年居民人均消费支出及构成

图表36 2019年全国居民人均消费支出及构成

图表37 2020年居民人均消费支出及构成

图表38 中国现行的金融机构体系图

图表39 商业银行的分类状况

图表40 2019年银行业金融机构资产负债情况表(法人)

图表41 2019年商业银行资产负债情况表(法人)

图表42 2019年大型商业银行资产负债情况表(法人)

图表43 2019年股份制商业银行资产负债情况表(法人)

图表44 2019年城市商业银行资产负债情况表(法人)